Guter Vorsatz im kommenden Jahr : den Starbucks Cappuccino weglassen und für die Altersvorsorge sparen

Kurz vor Silvester fassen Einige gute Vorsätze fürs neue Jahr, aber erfolgreich sind leider nur die Wenigsten. Die Motivation, den teilweise harten unkomfortablen Weg zu gehen, ist im neuen Jahr schnell verflogen. Wir wollen heute mit Hilfe des Zinseszinses die Motivation für eine kleine Hilfe zum Sparen im Alltag bieten. Was passiert, wenn ich auf den Cappuccino verzichte? Das werden wir heute beleuchten. Es passiert aber auch Unglaubliches, wenn man auf Zigarettenschachteln verzichtet. Mehr zu dem guten Vorsatz hier:

Serie: Wann bin ich Millionär, wenn ich:

.... auf die tägliche Zigarettenschachtel verzichte?

Zusammenfassung / Lessons Learned des Beitrags

- Ein großer Cappuccino mit ein paar Extras kostet durchschnittlich 5 Euro am Tag

- bei knapp 220 Arbeitstagen kostet der Cappuccinogenuss rund 1.100 Euro im Jahr.

- Bei 40 Arbeitsjahren entsteht bei Verzicht eine Sparsumme von 44.000 Euro

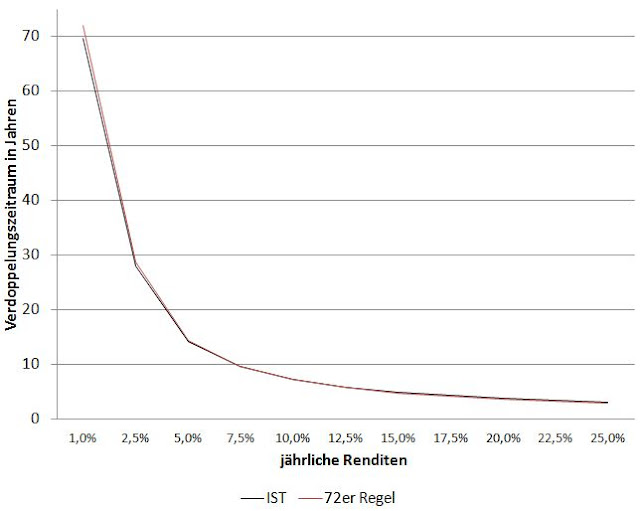

- Durch die lange Ansparzeit wird man schon bei einer jährlichen Verzinsungen von 12,62 % im Schnitt zum Millionär. Mit Buffett und Lynch Renditen entstehen 25 Mio. Euro und 100 Mio. Euro

Was kostet der morgendliche Starbucks Cappuccino?

Durch das geräumige Café mit gemütlichen Sesseln und die nach frisch gerösteten Kaffeebohnen riechende Luft schwindet unsere Wahrnehmung für einen guten Preis. Ein großer Cappuccino kostet knapp 4,50 Euro. Extras wie Soja-Milch für knapp 50 Cent, eine Portion Sahne für rund einen Euro und ein Extra-Schuss Espresso für fast einen Euro zusätzlich lassen das Herz der Starbucks Aktionäre höher schlagen, aber der Konsument muss dafür bluten. Gehen wir davon aus, dass wir uns einen Cappuccino mit ein paar Extras für durchschnittlich 5 Euro am Tag kaufen.