„Überschüssiges Geld ist ein Vorteil, kein Nachteil“ so Charlie Munger.

Warum ist vorhandenes Cash vorteilhaft?

Wir Value Investoren wollen Unternehmen zum günstigen

Preis kaufen, nur so können wir unsere erwartete Rendite erzielen. Diese

Möglichkeiten gibt es nicht zu jederzeit sondern wir müssen geduldig warten bis

uns der Markt die Möglichkeiten bietet, dass hartverdiente Kapital zu besten

Renditen einzusetzen. Wenn der Markt uns durch die Ur-Instinkte Gier und Angst

solche Geschenke macht, können wir Cash-Reserven clever einsetzen, falls

vorhanden.

Wenn wir bei einem Kursrückgang voll investiert sind, entstehen

hohe Opportunitätskosten, weil wir den Kursrückgang voll mitnehmen und unser zu

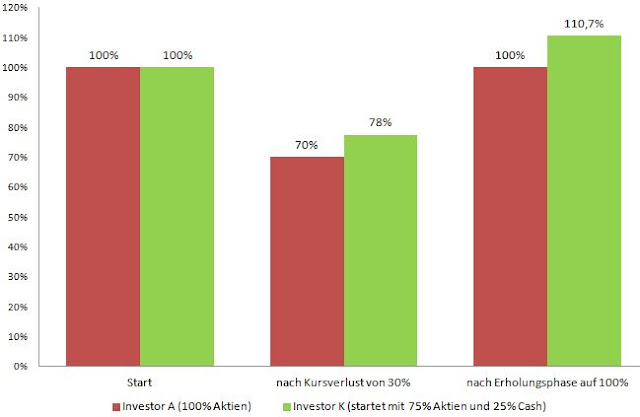

100% investiertes Portfolio (Investor A) bei einem Rückgang von 30% nur noch rund 70% auf

die Waage bringt. Ebenso verpasst man die Chance, zu guten Einstandspreisen weiter

Unternehmensanteile zu kaufen.

Wenn man hingegen eine Cash-Position von 25 % (Investor K) hält, wirft dieser Cash-Anteil erstmal keine Renditen bei dem Niedrigzinsumfeld ab und man ärgert sich, dass man nicht voll dabei ist wenn die Kurse steigen. Schwachsinn!

Kommt die Ebbe und die Aktien geben um 30% nach, so bekommt man die Chance, gute Titel zu bzw. nach zu kaufen, so dass beim Tiefstand das Portfolio noch 78% von 100% beinhaltet. Man trifft natürlich nie die Talsohle mit Käufen, das ist eine sehr vereinfachte Annahme.

Kommt daraufhin der Anstieg um 43% auf die 100% des reinen Aktienportfolios (Ausgangsniveau), steht das Portfolio, welches mit Aktien und Cash gemischt war, bei 110,7%. Vorausgesetzt man setzt das überschüssige Geld bei sinkenden Kursen ein. Also hat sich der Investor mit einem Cash-Anteil von 25 % zu Beginn einen Vorsprung von 10,7% erarbeitet, folglich muss Investor A das 1,107-fache des Kapitals von Investor K besitzen. Ganz nach dem Motto:

Wenn man hingegen eine Cash-Position von 25 % (Investor K) hält, wirft dieser Cash-Anteil erstmal keine Renditen bei dem Niedrigzinsumfeld ab und man ärgert sich, dass man nicht voll dabei ist wenn die Kurse steigen. Schwachsinn!

Kommt die Ebbe und die Aktien geben um 30% nach, so bekommt man die Chance, gute Titel zu bzw. nach zu kaufen, so dass beim Tiefstand das Portfolio noch 78% von 100% beinhaltet. Man trifft natürlich nie die Talsohle mit Käufen, das ist eine sehr vereinfachte Annahme.

Kommt daraufhin der Anstieg um 43% auf die 100% des reinen Aktienportfolios (Ausgangsniveau), steht das Portfolio, welches mit Aktien und Cash gemischt war, bei 110,7%. Vorausgesetzt man setzt das überschüssige Geld bei sinkenden Kursen ein. Also hat sich der Investor mit einem Cash-Anteil von 25 % zu Beginn einen Vorsprung von 10,7% erarbeitet, folglich muss Investor A das 1,107-fache des Kapitals von Investor K besitzen. Ganz nach dem Motto:

„Erst bei Ebbe sieht man, welcher Schwimmer eine Badehose an hat.“

Nun hat man Angst, dass in einem steigenden Markt die

Cash-Position nicht arbeitet und somit ein Klotz am Bein des Investors seinen

kann und die Performance versaut. Ganz nach der Denke: "Da muss ich dabei sein" Falsch!

Denn um den Vorteil bei einer Marktebbe auszugleichen, muss der Markt um rund 65% vor dem Crash steigen, um den Vorteil von 10,7 % des Investors mit einem 75% Investitionsgrad einzuholen.

Jetzt stellt sich die Frage: Was ist gegenwärtig wahrscheinlicher? Der Aktienmarkt steigt rasch um 65% oder es geht nochmal um 30% runter? Wer diese Frage für sich beantworten kann, könnte einschätzen, welche Implikationen es auf sein Cash-Management hat.

Denn um den Vorteil bei einer Marktebbe auszugleichen, muss der Markt um rund 65% vor dem Crash steigen, um den Vorteil von 10,7 % des Investors mit einem 75% Investitionsgrad einzuholen.

Jetzt stellt sich die Frage: Was ist gegenwärtig wahrscheinlicher? Der Aktienmarkt steigt rasch um 65% oder es geht nochmal um 30% runter? Wer diese Frage für sich beantworten kann, könnte einschätzen, welche Implikationen es auf sein Cash-Management hat.

Und wie Buffett meint: „Cash ist immer eine wichtige Reserve, um investieren zu können, wenn andere verkaufen müssen.“

In diesem Sinne: Frohe Weihnachten.

Das könnte auch interessieren:

Free Cashflow - Rendite: Was steht dem Aktionär zu?

Marks: Diszipliniert Gewinne mitnehmen -mutig Nachkäufe tätigen

Höheres Risiko ist gleich höhere Rendite! Stimmt nicht, warum?

Langfristiges Investieren lohnt sich, auch steuerlich!

Ihnen gefällt dieser Artikel?

Teilen Sie Ihn einfach mit Ihren befreundeten Investoren und/oder Unternehmern!

Keine Kommentare:

Kommentar veröffentlichen