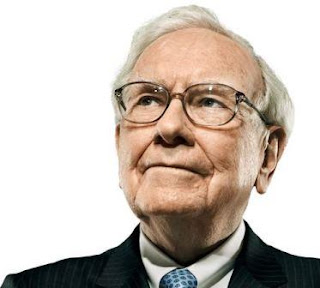

Berkshire Hathaway kurz vor der HV: Ist die Aktie attraktiv oder denkt Warren Buffett an andere Dinge?

Wie allgemein bekannt ist, sitzt Warren Buffett auf einem hohen Cashberg. Es geht hier um ein Kapital, was die 100. Mrd USD überschreitet. Er wird in den letzten Monaten intensiv die Prioritäten zum Einsatz der Liquidität überdacht haben.

Drei Möglichkeiten sind offensichtlich:

- neue Investments tätigen

- eigene Aktien zurückkaufen

- Liquidität zurückhalten, um die krisenbetroffenen Tochterunternehmen (wie Lubrizol, NetJets, Clayton Homes) zu stärken, damit sie nach der Krise besser aufgestellt sind als die Konkurrenz.

Wir wollen uns jetzt auf Punkt 2 konzentrieren. Denn die anderen Möglichkeiten werden bestimmt heute im Berkshire Hathaway Annual Shareholders Meeting thematisiert. Den Livestream können Sie auf Yahoo ab 22 Uhr abrufen.

Ein gutes Rahmenprogramm bietet auch ValueDACH / Good Investing TV ab 20:30 Uhr. Hier gibt es spannende Diskussionen mit Value Investoren Guy Spier, Dr. Leber und Co sowie Warren Buffett Freundin Gisela Baur.

Das Programm von der Value Investoren Community startet mit dem Thema "You miss the Berkshire Hathaway Annual Meeting? Check out this video from the exhibition!". Sehr empfehlenswert!

Zusammenfassung / Lessons Learned des Beitrags

- drei Möglichkeit für den Einsatz von Cash (neue Investments in Unternehmen, eigene Aktien und Liquidität für die Tochterunternehmen)

- der IW von Berkshire Hathaway liegt bei 342.646 USD / Potenzial von +25%

- Aktien, Anleihen und Cash sind 290 Mrd. USD wert

- die Tochtergesellschaften sind knapp 266 Mrd. USD wert

- Warren Buffett kauft wahrscheinlich Aktien zurück, weil die Aktien unterbewertet sind!

Sind die Berkshire Hathaway Aktien attraktiv?

1. Komponente: der Wert der Investments am Markt

Zum Jahresende war das Aktienportfolio rund 242 Mrd. USD wert. Den alten Wert können Sie auf Dataroma nachlesen. Da ist die Corona-Krise leider noch nicht berücksichtigt, deshalb wollen wir konservativ vorgehen und den Wert um 30 Prozent senken. Dann erhalten wir einen Portfoliowert von knapp 170 Mrd. USD. Natürlich werden sich die Kurse von guten Beteiligungen wie Coca-Cola oder Wells Fargo auch wieder langfristig normalisieren.

Zusätzlich kommt der Cashberg von über 120 Mrd. USD hinzu. Davon sind knapp 20 Mrd. USD ein Puffer für Krisen wie das 1000 Dollar Konzept.

Der Wert der Investments (Aktien, Anleihen und Liquidität) liegt aktuell bei 290 Mrd. USD.

Der Wert der ersten Komponente - der Investments - liegt bei knapp 290 Mrd. USD, das entspricht auch schon knapp 64 Prozent der aktuellen Marktbewertung.

Das Herzstück der Buffett Holding sind mittlerweile die Tochtergesellschaften wie BNSF, Duracell, NetJets, Precision Castparts und fruit of the loom. Deren normalisierter Gewinn vor Steuern liegt bei 22,2 Mrd. USD im Jahr 2019 und ist leicht im Jahresvergleich gestiegen. Bei einem Multiplikator von 12 liegt der Wert bei 266,8 Mrd. USD. Damit machen die Tochterfirmen schon fast 60 Prozent der Marktkapitalisierung aus, wenn sich die Erträge normalisieren. Man sollte dennoch berücksichtigen, dass Unternehmen gegenwärtig Schwierigkeiten haben. Beispielsweise werden die Gewinne bei Unternehmen wie NetJets und Precision Castpasts wegen der starken Reduzierung der Flugverbindung nicht so rosig aussehen.

Hier werden wir keinen Wert berücksichtigen. Es steht aber außer Frage, dass Warren Buffett mit seiner Geduld langfristig Wert für seine Anteilseigner schaffen wird.

Wo liegt nun der Innere Wert? Die Summe von Marktwert der Investments mit 290 Mrd. USD und von der Ertragskraft der Tochtergesellschaften mit 267 Mrd. USD liegt bei 557 Mrd. USD.

Der konservative Wert je A-Aktie liegt bei 342.646 USD und der B-Aktie bei 228,4 USD. Das heißt das Potenzial liegt bei knapp 25%.

Es lohnt sich für Warren Buffett Aktien bei der Unterbewertung des Unternehmens zu kaufen und dadurch Mehrwert für seine Aktionäre zu schaffen.

Wir freuen uns auf das Annual Shareholders Meeting auf Yahoo sowie Good Investing TV und sind gespannt, wie Warren Buffett sich zu BRK-Aktienrückkäufen äußert.

Das könnte Sie auch interessieren:

Der beste Investor Europas spricht mit dem besten Unternehmer Südafrikas!

Erfolgsrezept: Unternehmer im Familienunternehmen am Beispiel Rational AG und Edding

Der Wert der Investments (Aktien, Anleihen und Liquidität) liegt aktuell bei 290 Mrd. USD.

Der Wert der ersten Komponente - der Investments - liegt bei knapp 290 Mrd. USD, das entspricht auch schon knapp 64 Prozent der aktuellen Marktbewertung.

2. Komponente: Ertragswert der Tochtergesellschaften

Das Herzstück der Buffett Holding sind mittlerweile die Tochtergesellschaften wie BNSF, Duracell, NetJets, Precision Castparts und fruit of the loom. Deren normalisierter Gewinn vor Steuern liegt bei 22,2 Mrd. USD im Jahr 2019 und ist leicht im Jahresvergleich gestiegen. Bei einem Multiplikator von 12 liegt der Wert bei 266,8 Mrd. USD. Damit machen die Tochterfirmen schon fast 60 Prozent der Marktkapitalisierung aus, wenn sich die Erträge normalisieren. Man sollte dennoch berücksichtigen, dass Unternehmen gegenwärtig Schwierigkeiten haben. Beispielsweise werden die Gewinne bei Unternehmen wie NetJets und Precision Castpasts wegen der starken Reduzierung der Flugverbindung nicht so rosig aussehen.

3. Komponente: zukünftige, clevere Kapitalallokation

Hier werden wir keinen Wert berücksichtigen. Es steht aber außer Frage, dass Warren Buffett mit seiner Geduld langfristig Wert für seine Anteilseigner schaffen wird.

Der Innere Wert von Berkshire Hathaway

Wo liegt nun der Innere Wert? Die Summe von Marktwert der Investments mit 290 Mrd. USD und von der Ertragskraft der Tochtergesellschaften mit 267 Mrd. USD liegt bei 557 Mrd. USD.

Der konservative Wert je A-Aktie liegt bei 342.646 USD und der B-Aktie bei 228,4 USD. Das heißt das Potenzial liegt bei knapp 25%.

Es lohnt sich für Warren Buffett Aktien bei der Unterbewertung des Unternehmens zu kaufen und dadurch Mehrwert für seine Aktionäre zu schaffen.

Wir freuen uns auf das Annual Shareholders Meeting auf Yahoo sowie Good Investing TV und sind gespannt, wie Warren Buffett sich zu BRK-Aktienrückkäufen äußert.

Das könnte Sie auch interessieren:

Der beste Investor Europas spricht mit dem besten Unternehmer Südafrikas!

Erfolgsrezept: Unternehmer im Familienunternehmen am Beispiel Rational AG und Edding

Der Kunde ist König: das ist auch für den Investor wichtig!

Munger: Wenn Sie reich werden wollen, benötigen Sie?

Ihnen gefällt dieser Königsinvestor- Artikel?

Teilen Sie Ihn einfach mit Ihren befreundeten Investoren und/ oder Unternehmern!

Munger: Wenn Sie reich werden wollen, benötigen Sie?

Ihnen gefällt dieser Königsinvestor- Artikel?

Keine Kommentare:

Kommentar veröffentlichen